アコムで即日借り入れを行う方法をお伝えしていきたいと思います。

アコムでは申し込みを行い審査を受け問題がなければ契約となり、条件次第では即日で借り入れを行うことができます。

まず申し込みですが、電話もしくはインターネットで行うことでむじんくんや店頭窓口で行う契約までの手続きの時簡短縮を行うことができます。

申し込みが済み審査に問題がなければ最寄りの店頭窓口・むじんくんで契約を行い、その場でカードの発行まで行うことができます。

店頭窓口・むじんくんまで行く時間がないという方は平日14時までにFAXで必要書類を提出することで即日借り入れまで持っていくこともできます。

FAXで契約する際の必要書類は下記の物になります。

1.FAX契約専用書類のご利用について

2.ご案内書類のFAX送信について

3.契約事前説明書

4.AC会員規約(抄)(1枚目~3枚目)

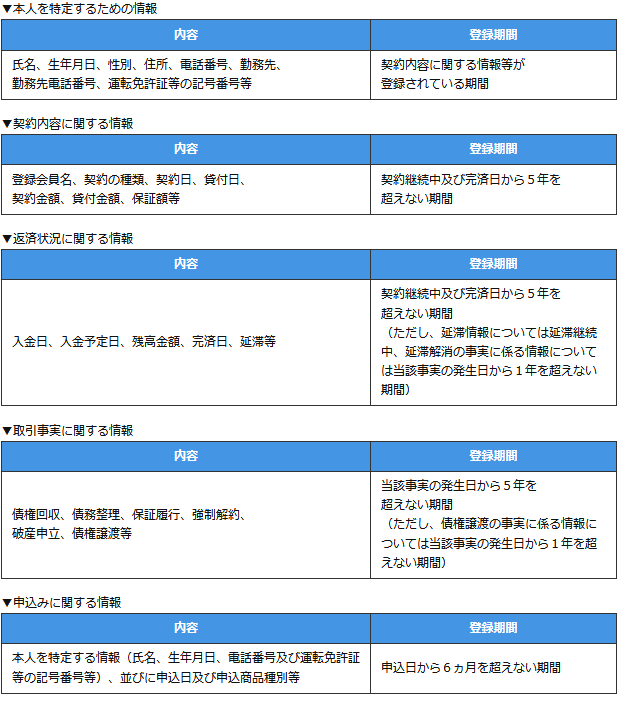

5.個人情報取扱同意書

6.申込受付票

これらの必要書類は公式サイトの以下のページからダウンロードすることができます。

あるいはセブン-イレブンのマルチコピー機から取り出すこともできるので都合のいい方を選んでください。

無事に契約まで終わればインターネット、電話、全国の店頭窓口・ATMや近くの金融機関・コンビニなどで借り入れを行うことができます。

インターネットの振り込みを利用すると金融機関により若干の違いが生じるので覚えておきましょう。

アコムで即日借り入れを行いたい場合は直接店頭窓口か自動契約機まで足を運ぶのが最も確実な方法となります。

即日で借り入れをしたいという方はよっぽど追い込まれている方だと思うので、そのぐらいの手間は惜しまず、近くの店頭まで足を運ぶことおすすめします。

契約してから30日までは無利息で借り入れすることができるため、少しでも負担を減らしたいという方は30日以内返済できるようきちんと計画を立てましょう。