アコムとヤミ金の違いをわかりやすく解説していきたいと思います。

”お金を貸してくれる業者”のことをよくわからない方はアコムやプロミスといって消費者金融をヤミ金と思ってしまっている方も少なくないようです。

消費者金融は一昔前はサラ金と呼ばれていたこともあり、いわゆるサラリーマンがお金に困った時に利用する業者のことをさしています。

ヤミ金もお金に困った時に利用するといった点では同じですが両社には決定的な違いがあります。

それはヤミ金業者は法律を守らず法外な金利でお金を貸している犯罪者だという点です。

以下にアコムなどの消費者金融とヤミ金の決定的な違いを記載しておきます。

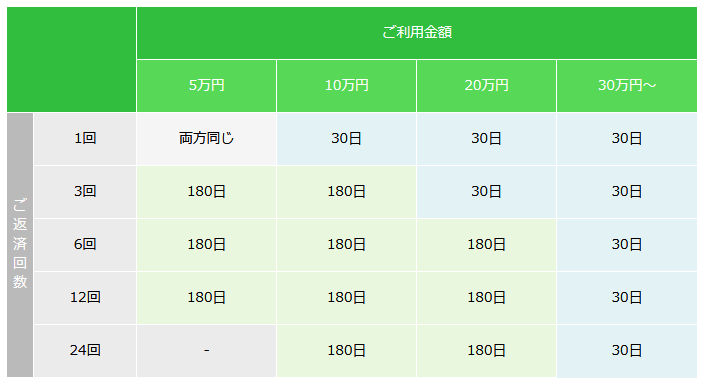

| 消費者金融 | ヤミ金 | |

| 法律 | 合法 | 違法 |

| 金利 | 最大年率18% | ソフト闇金と呼ばれるような業者でも貸出金利81%以上。場合によってはトイチで年利365%やトサン、トゴと呼ばれる年利1,000%以上の金利を請求されることも。 |

| 取り立て | 無茶な取り立ては法律で禁じられているため、電話から始まり郵便物が送られてくることになり最後は裁判所から通知がきて給与などの差し押さえが行われる。直接家に取り立てに来ることはほとんどない。 | ドラマで見るようなヤクザ風のい出立ちをした怖いお兄さんが家まで借金の取り立てにやってくる。返済できないと自分だけでなく周りの人間にも被害が及ぶ。 |

闇金ウ○ジマくんを見たことがある方ならわかると思いますが、タイトルにもあるようにあれがヤミ金と呼ばれるもので、主人公も初見の方にはトゴでお金を貸していました。

しかも返済されるかどうかわからないため貸付を行う際に利息分を差し引くという徹底ぶり。

例えば3万円を貸してほしいと言われたら利息の1万5000円を差し引いた金額を渡し、返済では3万円を請求するということになります。

もちろんそれを返済できるのはほとんどいないため多くは10日ごとに利息だけを支払うという負のスパイラルに突入していました。

これを見るとアコムなどの消費者金融はかなりまともな貸金業者であることが分かると思います。

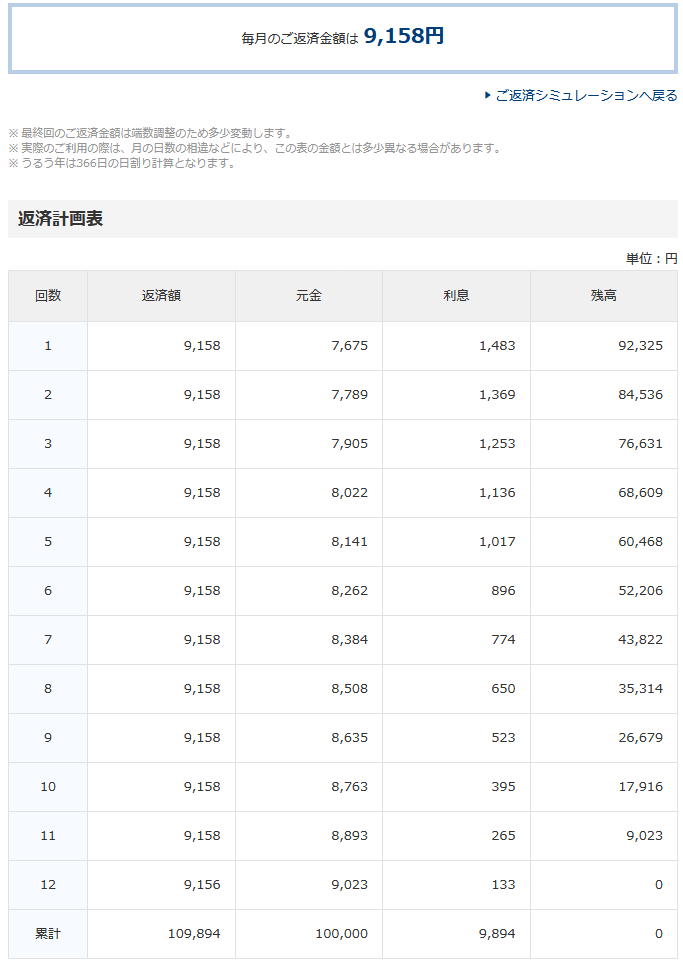

最大金利の18%で10万円を借りたとしたら以下のような返済になります。

10万円を1年間借りて利息が1万円なのでヤミ金業者に比べるとはるかに安い金利だとわかります。

もちろんこの利息が安いとは思いませんが、この利息がそのまま消費者金融の利益になるため商売をする側からみれば妥当な金利だと思います。

一昔前はグレーゾーンと呼ばれる金利29%などで貸し付けが行われていることもありましたが、貸金業法が改正されてからはまっとうな消費者金融はそのような金利で貸し付けることはなくなりました。

消費者金融で有名なのはアコム以外ではプロミスやアイフル、モビットといった業者で、レイクは銀行系になるため若干ルールが異なります。

お金を借りようと思っている場合は上記のどれかの業者から借りるといいと思います。

間違っても近所にある怪しげな貸金業者には手を出さないことをおすすめします。