アコムの「35日ごと」と「毎月払い」の違いをわかりやすく解説していきたいと思います。

「35日ごと」と「毎月払い」というのはアコムの支払いのことで、支払い期限を35日ごとにするか毎月指定した日にするかを自分で選ぶことができるようになっているのです。

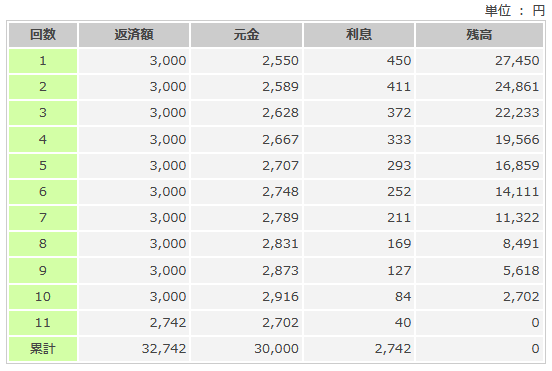

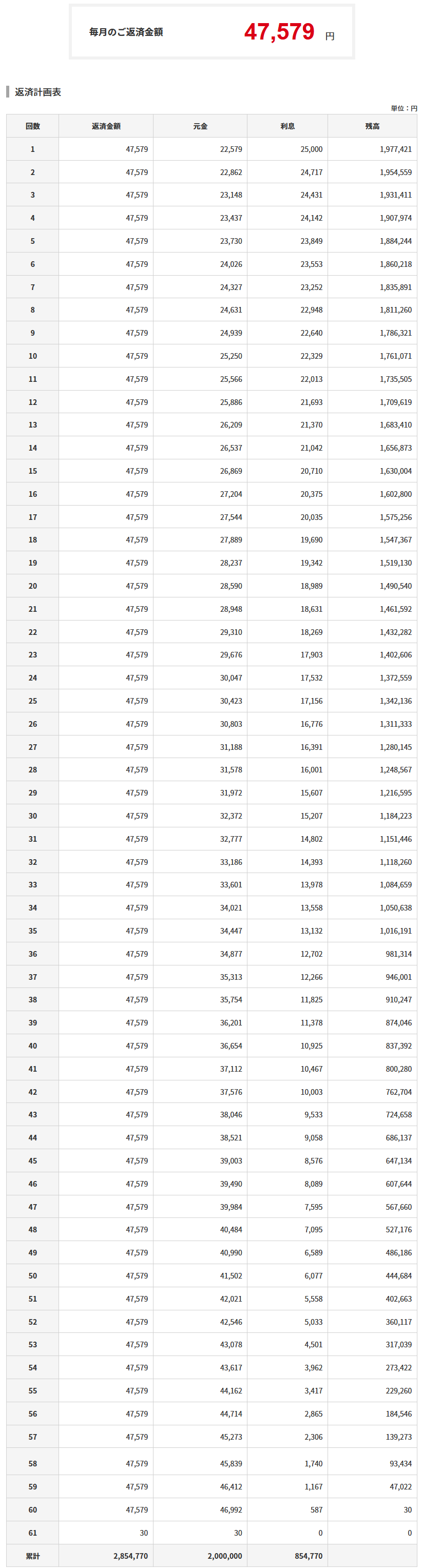

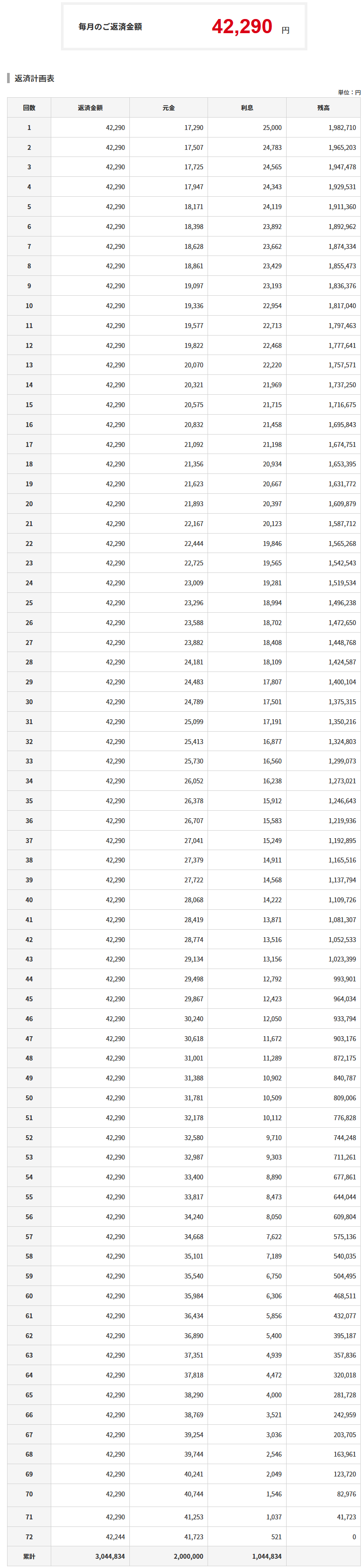

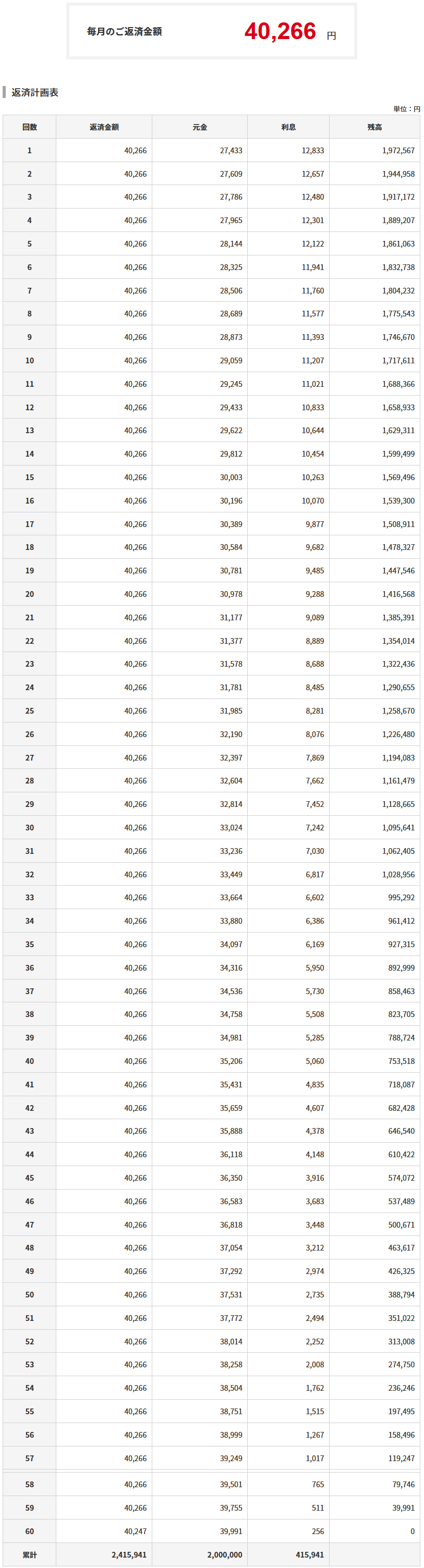

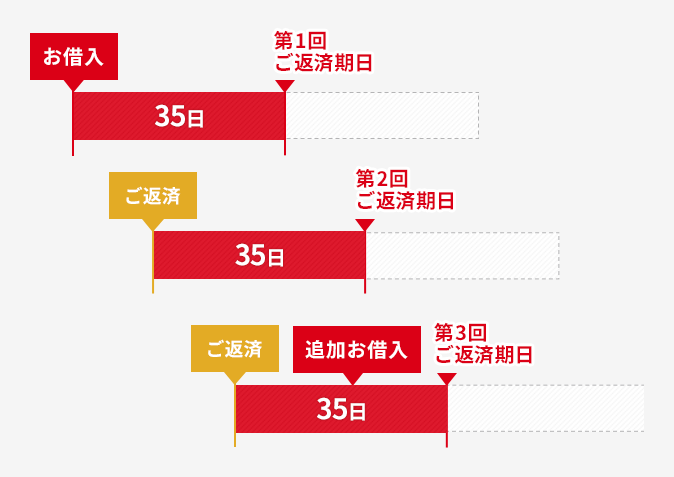

35日ごとを選択した場合は以下のような返済サイクルとなります。

35日ごとの場合は無理に35日後に返済する必要はなく、35日経過するまでに返済すればOKとなります。

ただし返済した時点で35日はリセットされてしまい、次の返済がその返済した日から35日後にセットされることになります。

前倒しするのは構いませんが前倒ししすぎて返済できなくなったということにならないようにしましょう。

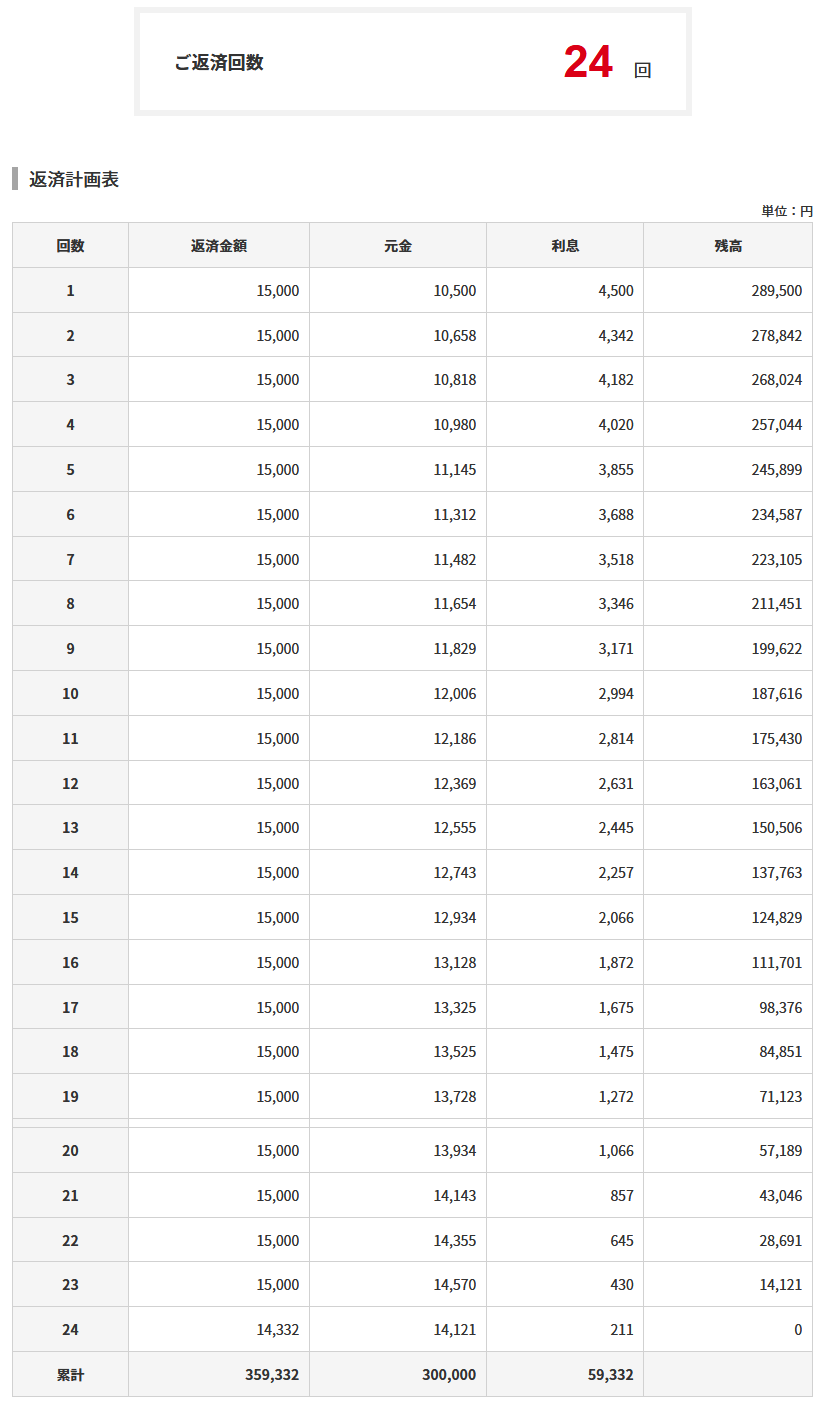

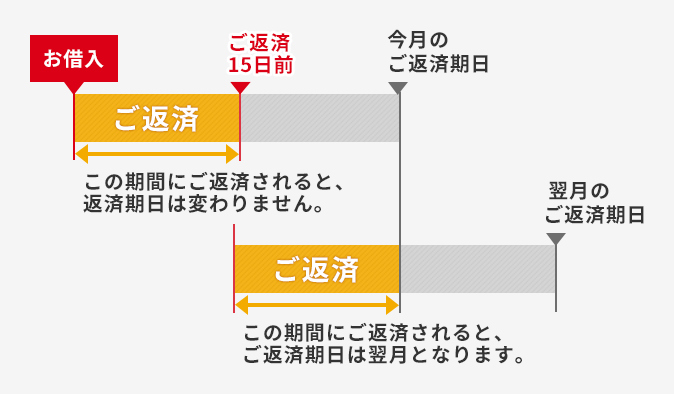

続いて毎月払いの場合の返済サイクルは以下のようになっています。

気をつけてほしいのは返済日から15日以上前に返済した場合はその月の返済とはみなされないということです。

例えば毎月30日に返済としており、10日にお金ができたので返済したとしてもその月の返済とはみなされず、そのまま放置しておくと滞納という形になってしまうということです。

ですので毎月指定にした場合は指定した日からさかのぼって15日以内に返済するようにしてください。

なお初めて契約した方は返済を35日ごとに設定しないと30日間の無利息期間を利用できなくなるので注意が必要です。

返済日は後から変更することもできるので、毎月指定日にしたいという方でも最初は35日ごとに設定して無利息期間を利用し、無利息期間が過ぎたら毎月指定に変更するといいでしょう。

返済日の変更は店舗窓口やむじんくん(自動契約機 )、電話などで簡単に行えるようになっているので、好きな方法で変更するといいでしょう。

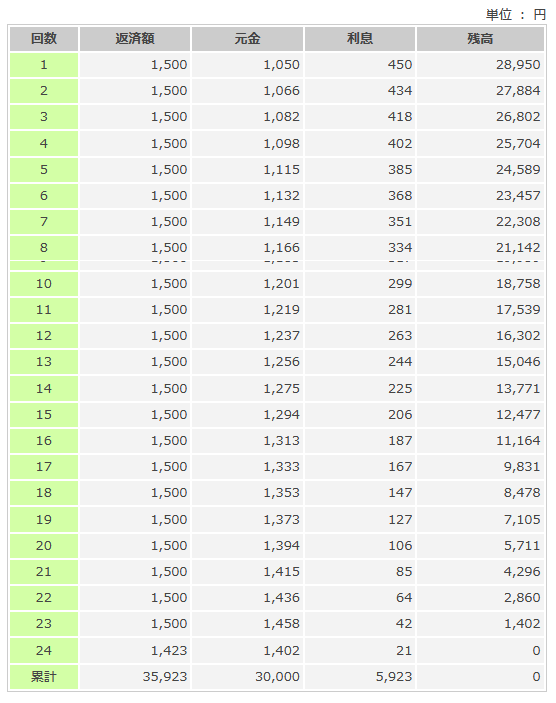

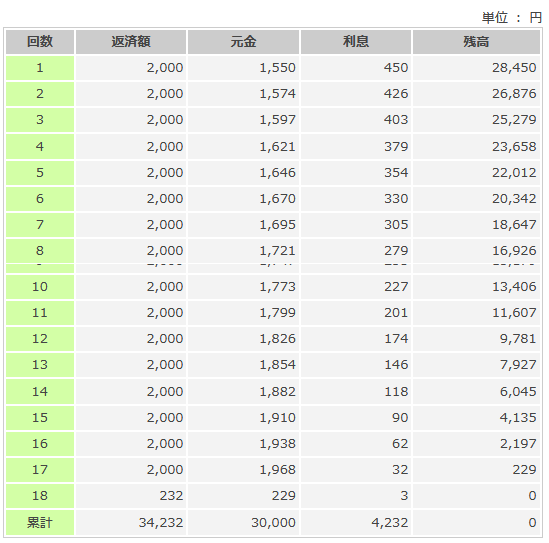

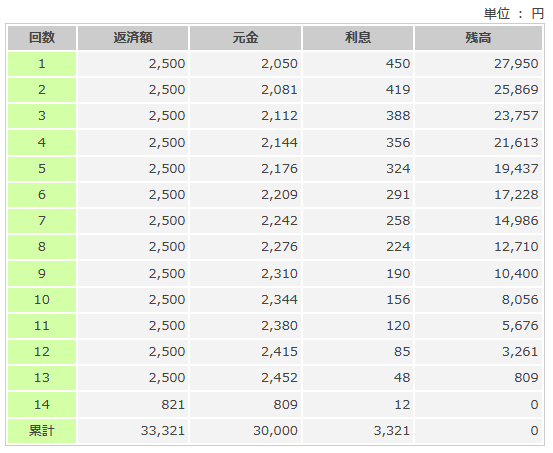

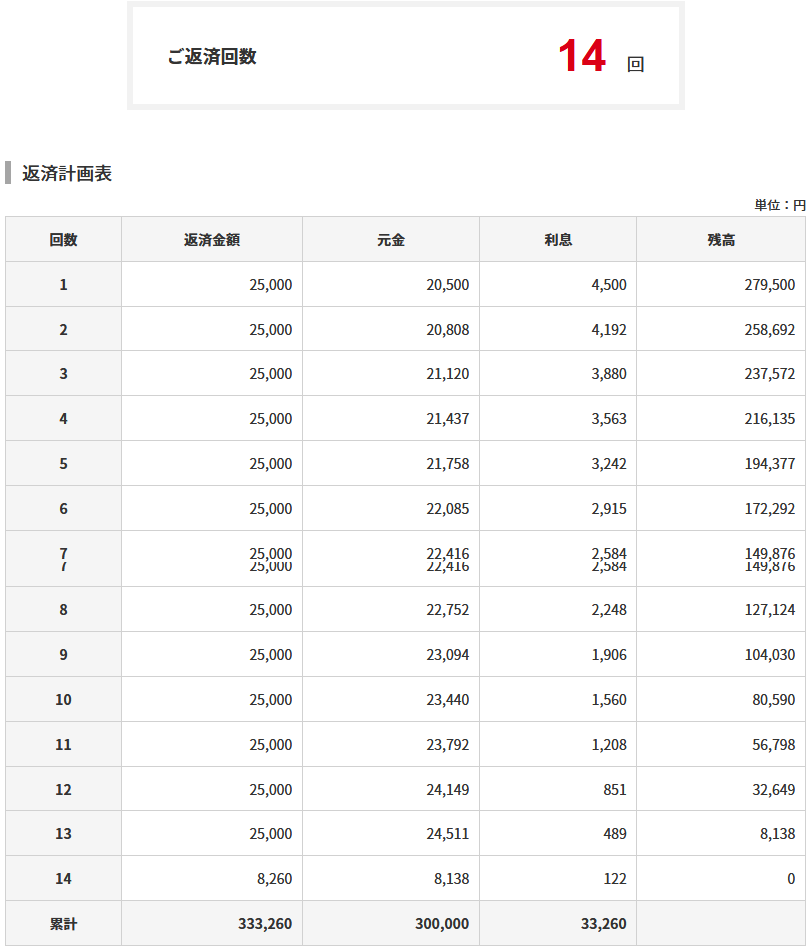

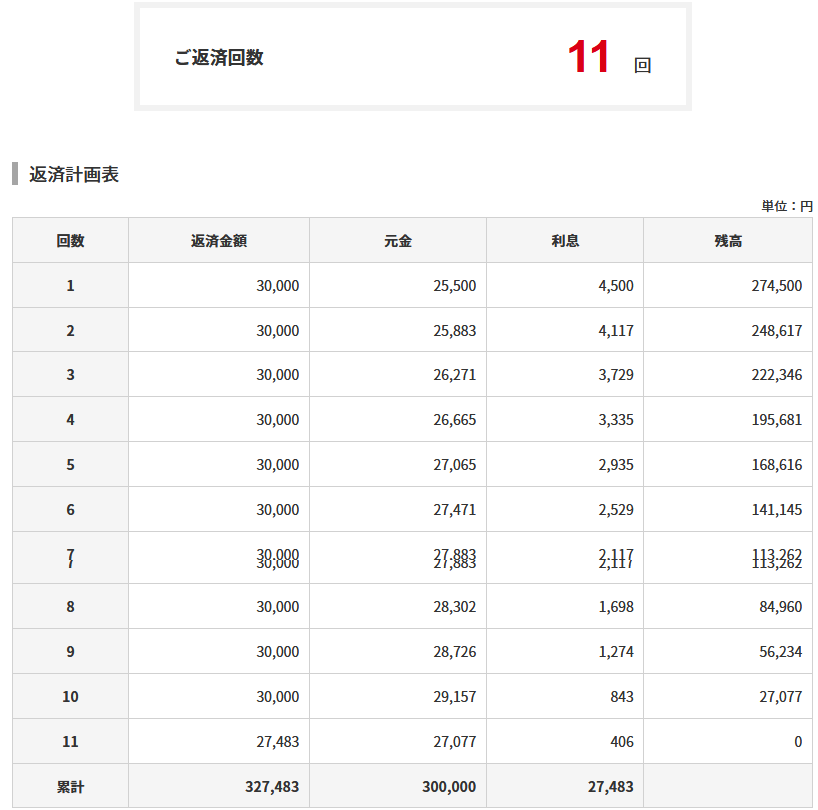

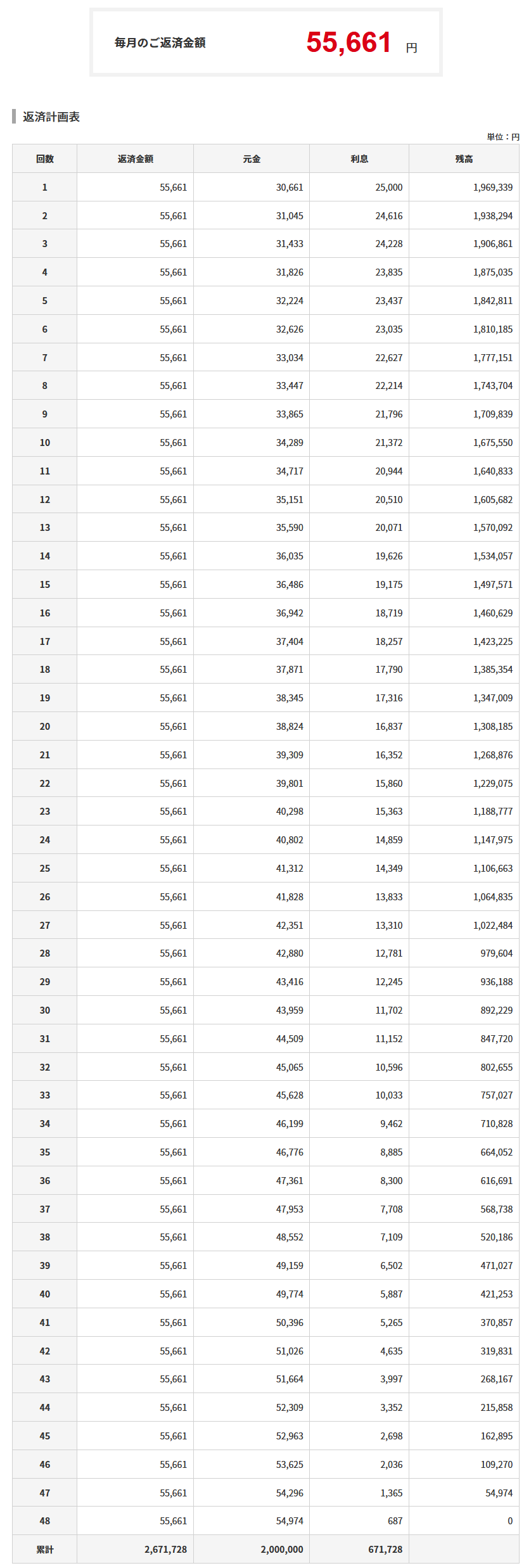

お金を借りた時に利息は借入日数が長いほど大きく膨らんでいくので、利息を減らすために自分に一番いい返済方法を選ぶようにしてくださいね。