アコムを郵便物なしで利用する方法についてお伝えしていきたいと思います。

アコムの利用を考えている方で親や家族にバレたくないと思っている方はかなり大勢います。

そのため郵便物が家に届かないようにしてほしいという方もたくさんいるため、アコムでは郵便物なしで利用できるように配慮されています。

アコムから郵便物として送られてくるものには以下のようなものがあります。

・アコムカード・契約書

・利用明細書

・返済の催促状

アコムカード・契約書はインターネットで申し込みを行った場合に送られてくるものになります。

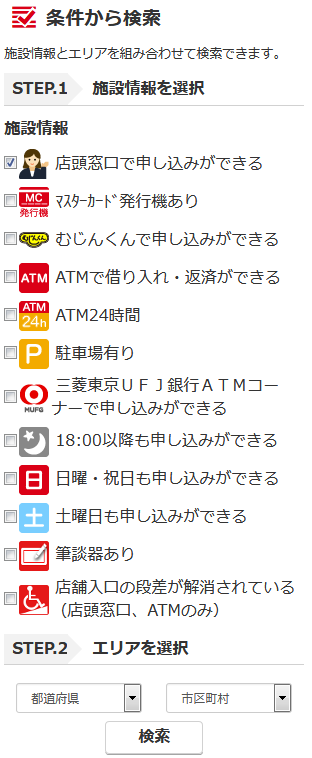

そのため郵便物が届いてほしくない場合はインターネットで申し込みを行った後、店頭窓口や自動契約機むじんくんまで足を運び発行されるカードや契約書(基本的にはWEB契約書)を受け取るようにしましょう。

利用明細書は返済方法を口座振替にした場合か契約の際にWEB明細ではなく利用明細書の送付を選択した場合に郵便物として届くことになります。

なので利用明細書が届いてほしくない場合は口座振替以外を選択して、WEB明細を利用するようにしてください。

これらは契約の際に自分で選択するようになると思うので間違えないようにしてくださいね。

これがきちんとできれば基本的にはもう郵便物について心配する必要はなくなります。

ただし返済が滞ってしまった場合に郵便物が送られてくることがあります。

ですので返済はきちんと行い、仮に滞納してしまっても最初にかかってくるアコムからの電話にきちんと出れば郵便物が送られてくることはありません。

契約の際に店頭窓口や無人契約機まで足を運ぶのは少し面倒ですが、郵便物が送られてくるのが嫌ならそれぐらい我慢しましょう。

ちなみにアコムから送られてくる郵便物の差出人はACサービスセンターとなっているので、その名称からアコムであるとばれることはありませんが、どこからか問い詰められることはあり得るのでばれるのが嫌なら最善の注意を払いましょう。